在金融市场中,银行理财产品的收益波动是投资者经常面临的问题。面对收益的不稳定,投资者可以采取一系列策略来应对,以降低风险并实现资产的稳健增值。

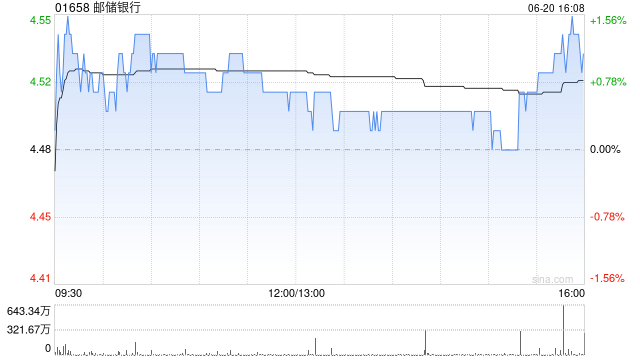

首先,投资者应进行充分的市场研究和分析。这包括对宏观经济形势的了解,如利率走势、通货膨胀率等。利率的变动对理财产品的收益有着显著影响。当利率上升时,固定收益类理财产品的吸引力可能下降,因为新发行的产品可能提供更高的利率。相反,当利率下降时,债券价格可能上涨,债券型理财产品的收益可能增加。投资者还需要关注行业动态,不同行业的发展状况会影响相关企业的信用状况,进而影响投资该行业的理财产品的收益。

资产配置也是应对收益波动的重要策略。通过将资金分散投资于不同类型的理财产品,如货币基金、债券基金、股票基金等,可以降低单一产品波动对整体资产的影响。货币基金具有流动性强、风险低的特点,适合作为短期资金的存放处;债券基金相对较为稳健,收益相对稳定;股票基金则具有较高的收益潜力,但风险也相对较大。以下是一个简单的资产配置示例表格:

产品类型 占比 特点 货币基金 30% 流动性强、风险低 债券基金 40% 收益相对稳定 股票基金 30% 收益潜力高、风险大定期评估和调整投资组合也是必不可少的。市场情况不断变化,投资者的风险承受能力和投资目标也可能随着时间而改变。因此,定期对投资组合进行评估,根据市场变化和个人情况调整资产配置比例。例如,如果股票市场表现不佳,投资者可以适当减少股票基金的比例,增加债券基金或货币基金的比例。

此外,投资者还可以选择具有灵活调整机制的理财产品。一些理财产品会根据市场情况自动调整投资组合,以适应不同的市场环境。这种产品可以帮助投资者在市场波动时更好地应对风险。

投资者要保持理性和耐心。收益波动是金融市场的正常现象,不要因为短期的收益波动而盲目做出决策。在投资过程中,要根据自己的风险承受能力和投资目标,制定合理的投资计划,并坚持执行。