在金融市场中,银行开展外汇期货交易时会面临多种风险,需要采取有效的风险管理策略来保障自身的稳健运营。

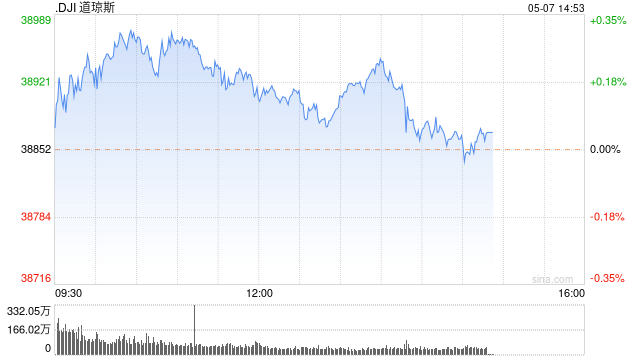

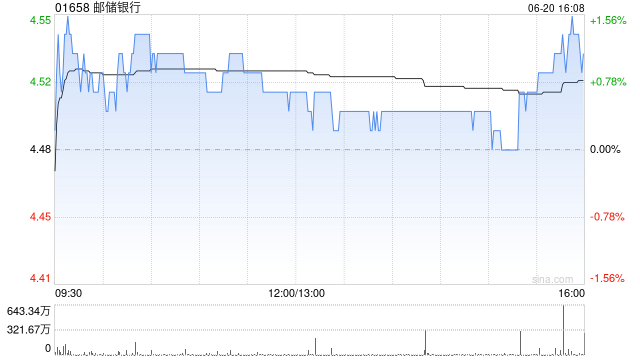

首先是风险识别与评估策略。银行需要建立完善的风险识别体系,对各类风险进行准确判断。外汇期货交易中常见的风险包括市场风险、信用风险和操作风险等。市场风险主要源于汇率和利率的波动,银行要通过专业的模型和分析工具,评估市场波动对交易头寸的影响。信用风险则涉及交易对手的违约可能性,银行需对交易对手的信用状况进行深入调查和评估。操作风险与内部流程、人员和系统相关,银行要识别可能出现操作失误的环节。

对于市场风险,银行可采用套期保值策略。套期保值是指银行通过在外汇期货市场上建立与现货市场相反的头寸,来对冲汇率波动带来的风险。例如,银行持有大量外币资产,担心汇率下跌导致资产价值缩水,就可以在外汇期货市场卖出相应的期货合约。当汇率真的下跌时,期货合约的盈利可以弥补现货资产的损失。

在信用风险管理方面,银行可以设定严格的信用限额。对每个交易对手设定一定的信用额度,当交易对手的交易规模接近或达到信用限额时,限制其进一步的交易。同时,要求交易对手提供一定的担保品,如现金、债券等,以降低违约时的损失。此外,银行还可以通过信用衍生工具,如信用违约互换,将信用风险转移给其他金融机构。

操作风险管理上,银行要加强内部控制。建立健全的内部管理制度和流程,明确各岗位的职责和权限,防止越权操作和违规行为。加强员工培训,提高员工的业务水平和风险意识。同时,利用先进的信息技术系统,对交易过程进行实时监控和预警,及时发现和处理操作风险事件。

以下是银行外汇期货交易风险管理策略的对比表格:

风险管理类型 具体策略 作用 市场风险 套期保值 对冲汇率波动带来的风险 信用风险 设定信用限额、要求担保品、使用信用衍生工具 降低交易对手违约带来的损失 操作风险 加强内部控制、员工培训、信息技术监控 防止操作失误和违规行为银行在外汇期货交易中,通过综合运用这些风险管理策略,可以有效降低风险,提高自身的抗风险能力,保障业务的稳定发展。