在选择银行信用卡分期业务的期数时,需要综合多方面因素进行考量。

首先,要明确自身的还款能力。如果您的月收入较为稳定且较高,能够承担相对较高的每月还款额,那么可以选择较短的期数,这样可以减少总的利息支出。反之,如果每月还款压力较大,就需要选择较长的期数来降低每月还款额。

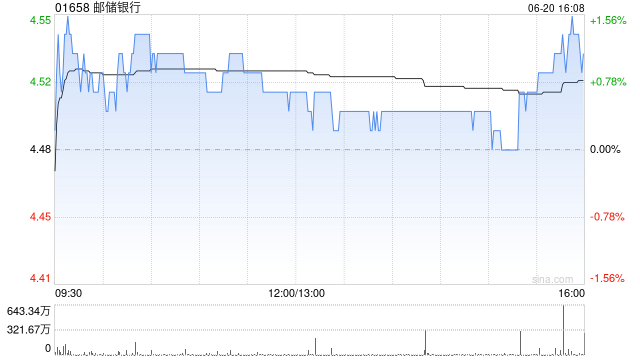

其次,考虑分期手续费的差异。不同银行对于不同期数的信用卡分期业务,收取的手续费率可能有所不同。以下为您列举部分常见银行不同期数的分期手续费率(假设):

银行 3 期 6 期 9 期 12 期 银行 A 1.8% 3.6% 5.4% 7.2% 银行 B 1.5% 3% 4.5% 6% 银行 C 2% 4% 6% 8%从上述表格可以看出,不同银行的分期手续费率存在明显差异。在选择时,要仔细比较,选择手续费率相对较低的银行和期数。

再者,还需考虑消费金额的大小。如果消费金额较小,选择较短的期数可能更为合适,以免因分期而产生过多的手续费。而对于较大金额的消费,可根据自身的财务状况在合理范围内选择较长或较短的期数。

另外,要关注银行的促销活动。有些时候,银行会针对特定的期数推出手续费优惠活动。在这种情况下,可以优先选择有优惠的期数。

最后,个人的理财规划也是一个重要因素。如果您有其他更好的投资渠道,且预期投资回报率高于信用卡分期的手续费率,那么可以选择较短的期数,以便将资金用于投资获取更高的收益。

总之,选择银行信用卡分期业务的期数并非简单地随意决定,而是需要综合考虑自身的还款能力、分期手续费、消费金额、银行活动以及个人理财规划等多方面因素,做出最适合自己的选择。