在金融领域中,系统风险指数的计算及其对风险管理的重要作用不可小觑。

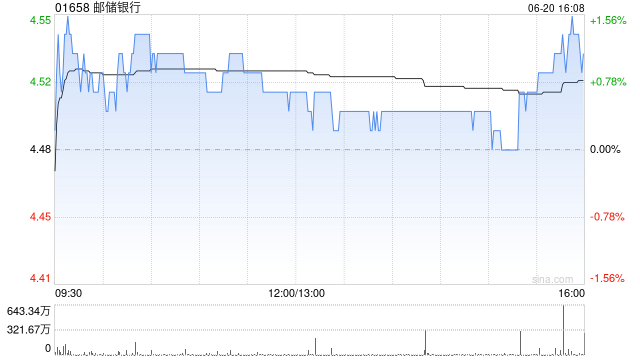

系统风险指数的计算通常涉及多个复杂的因素和模型。常见的方法之一是利用市场数据,如股票指数的波动情况。通过对一段时间内市场指数的历史数据进行分析,运用统计学方法计算出波动率等指标,从而评估系统风险的水平。

另一种方法是基于宏观经济变量。例如,经济增长率、通货膨胀率、利率水平等。这些变量的变化可能对整个金融系统产生影响。通过建立经济模型,分析它们之间的关系和对金融市场的冲击,来估算系统风险指数。

还有一种是基于风险价值(Value at Risk,VaR)模型。该模型通过估计在一定的置信水平下,投资组合在未来特定时间段内可能遭受的最大损失。

下面以一个简单的表格来对比这几种常见计算方法的特点:

计算方法 优点 缺点 基于市场数据 直观反映市场动态,数据易于获取 可能受到短期异常波动的干扰 基于宏观经济变量 考虑了宏观经济对系统的影响,具有前瞻性 模型构建复杂,变量之间关系难以精确确定 基于 VaR 模型 量化风险损失,便于比较和管理 对数据质量和假设条件较为敏感系统风险指数的计算对风险管理具有至关重要的作用。首先,它为投资者和金融机构提供了一个量化的风险度量标准。使得他们能够更清晰地了解所面临的风险水平,从而做出更明智的投资决策。

其次,有助于金融监管部门监测整个金融系统的稳定性。及时发现潜在的风险积聚,采取相应的监管措施,防范系统性金融危机的发生。

再者,对于企业的财务管理也具有指导意义。企业可以根据系统风险指数调整其融资策略、资产配置和风险敞口,以降低风险对企业经营的不利影响。

总之,准确计算系统风险指数并充分理解其作用,对于金融市场的参与者和监管者来说,都是进行有效风险管理和维护金融稳定的关键所在。