在当今金融市场中,银行理财产品日益多样化,而投资决策过程中的风险控制至关重要。

首先,风险评估是银行理财产品投资决策的基础。银行会对投资项目进行全面的风险评估,包括市场风险、信用风险、流动性风险等。市场风险方面,会分析宏观经济形势、行业趋势以及利率、汇率波动等因素对投资收益的影响。信用风险则着重考察交易对手的信用状况和偿债能力。流动性风险评估主要关注资金能否在需要时及时变现。

在投资组合构建阶段,银行会根据风险评估结果进行资产配置。通过分散投资于不同的资产类别、行业和地区,降低单一资产对整体投资组合的风险影响。以下是一个简单的投资组合示例:

资产类别 投资比例 预期收益 风险水平 债券 40% 5%-7% 低 股票 30% 8%-12% 中 货币基金 20% 3%-5% 低 其他另类投资 10% 10%-15% 高同时,银行会设定风险限额和止损机制。风险限额规定了在特定风险类别或资产上的最大投资额度,以防止过度集中风险。止损机制则在投资损失达到一定程度时自动触发,及时止损,减少进一步的损失。

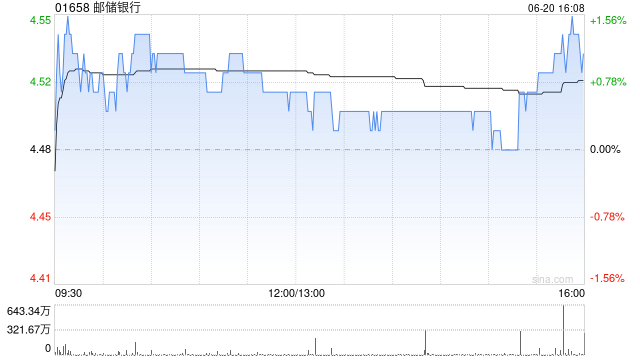

监控与调整也是风险控制的重要环节。银行会持续跟踪投资组合的表现,定期评估风险状况。当市场环境发生重大变化或投资组合偏离预期时,及时进行调整。例如,若某一行业出现系统性风险,银行可能会减少在该行业的投资。

此外,内部风控体系和合规管理同样不可或缺。银行内部设有严格的风控流程和监督机制,确保投资决策符合法律法规和内部规定。合规部门会对投资业务进行审查,防范违规操作带来的风险。

总之,银行在理财产品投资决策过程中,通过全面的风险评估、合理的投资组合构建、严格的风险限额和止损设置、有效的监控与调整以及健全的内部风控体系,实现风险的有效控制,为投资者提供相对稳健的理财选择。